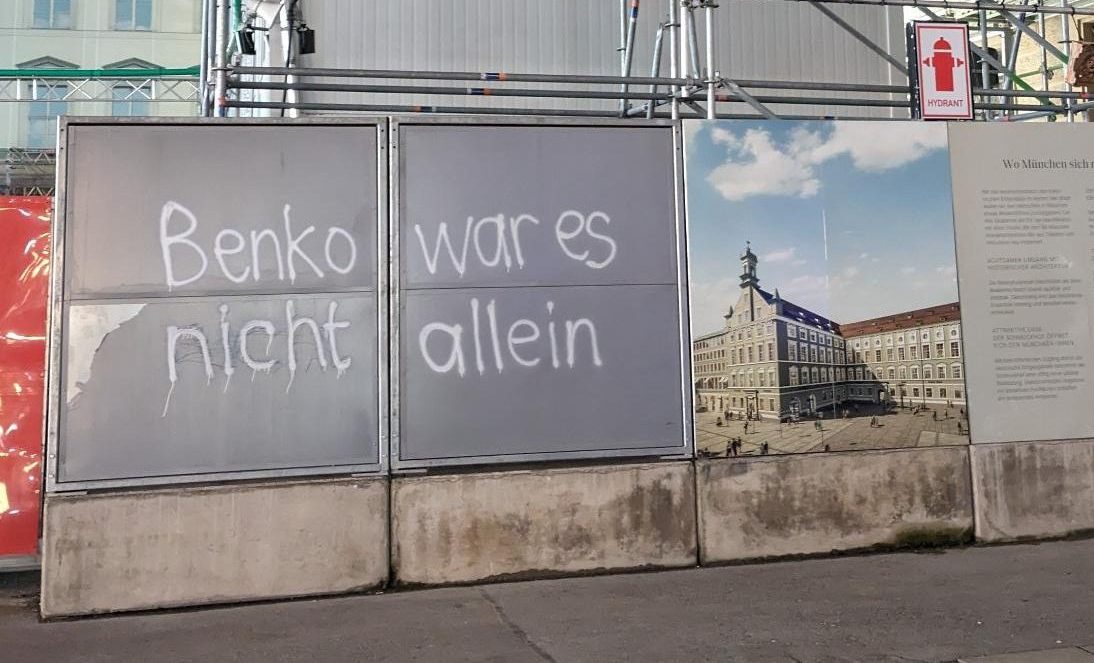

Maßnahmen nach der Signa-Pleite: Was müssen wir verändern?

Vor ziemlich genau einem Jahr, im November 2023, musste die SIGNA Holding GmbH Insolvenz anmelden. Die Signa war, wie man so schön sagt: pleite.

Fünf Milliarden Euro war die Signa zu diesem Zeitpunkt schwer, und damit war es die größte Pleite in Österreichs zweiter Republik. Und bei so einem großen Haufen dauert es natürlich auch ein Zeiterl, bis das alles weggeräumt ist: Im Schutt von Dutzenden Gesellschaften suchen gleich mehrere Insolvenzverwalter nach Geld. Nach den Millionen, mit denen in Benkos Signa-Imperium kurz zuvor noch wie wild herumjongliert wurde.

Die ganzen Aufräumarbeiten werden noch Jahre dauern. Fragwürdige Geschäfte vor der Pleite müssen aufgearbeitet, nachvollzogen – und eventuell angefochten werden. Das Vermögen, das noch da ist – natürlich die Immobilien –, muss verwertet werden. Und natürlich gibt es auch noch juristische Fragen – zum Beispiel, wie es um die strafrechtliche Verantwortung von Réne Benko steht. Und wo eigentlich sein ganzes Privatvermögen hin verschwunden ist.

Aber schon jetzt, während das alles noch lange, lange nicht abgeschlossen ist, können wir ein paar Lehren aus Aufstieg und Fall von René Benko und der Havarie seines SIGNA-Luftschlosses ziehen. Was müssten wir tun, damit so etwas nicht wieder möglich ist? Ein paar Dinge wären simpel und rasch umsetzbar. Andere Korrekturen sind komplizierter, aber letztlich machbar. Und dann gibt es noch ein paar echt harte Nüsse zu knacken – vor allem an den Punkten, die den Immobilienmarkt nach wie vor immer wieder anfällig für Boom-und-Bust-Geschäftsmodelle á la Benko machen. Aber der Reihe nach.

Signa-Pleite: Was sich nach schnell und einfach ändern lässt

Das Signa-Konglomerat war verschachtelt und undurchsichtig. Umso klarer sieht man, dass die Benko-Truppe Lücken in der Regulierung ausgenutzt hat. Und die lassen sich ganz einfach schließen.

Erstens braucht es härtere und vor allem wirksame Strafen für Verletzung von Transparenzpflichten: Die Signa hat bei ihren Gesellschaften unterschiedliche Stichtage für die Bilanz gehabt. So konnte mutmaßlich Geld zwischen Gesellschaften so hin und her verschoben werden, dass es genau zum Bilanzstichtag bei der “richtigen” Gesellschaft am Konto lag. Und wenn das nicht ausgereicht hat, bei so vielen Sub- und Tochtergesellschaften? Dann hat die Signa bei vielen ihrer Gesellschaften einfach den Jahresabschluss ein bisserl zu spät eingereicht.

Die Strafe für verspätet eingereichte Jahresabschlüsse? Zwischen 350 und 3.600 Euro alle zwei Monate für Geschäftsführer. Das ist bei Signa auch regelmäßig passiert. Doch die Strafen wurden ihnen offenbar vergütet. Die Gesellschaften haben sie auch noch als “Aufwand” verrechnet – und so bei den eigenen Gewinnsteuern gespart.

Das zeigt: Wenn Geld kein Problem ist, dann helfen Geldstrafen einfach nicht. Verboten ist die Verletzung von Transparenzpflichten dann nur für arme Unternehmen – für reiche ist es nur eine kleine Spesenfrage. Andere Sanktionen wären also sinnvoll – und dringend nötig. Man könnte den Unternehmen zum Beispiel verbieten, Gewinne auszuschütten, wenn sie ihre Transparenzpflichten nicht einhalten.

Eine zweite Regulierungslücke, die sich einfach schließen ließe, ist die sogenannte “kleine GmbH”. Die in Wirklichkeit auch riesengroß werden können. So war die SIGNA Holding selbst mit einer Bilanzsumme von 5 Milliarden Euro als “kleine GmbH” im Firmenbuch eingetragen. Der Vorteil? So eine “kleine GmbH” braucht keinen Aufsichtsrat und muss ihren Jahresabschluss formal nicht einmal einem Wirtschaftsprüfer vorlegen.

Wie das geht? Die SIGNA Holding musste dafür nur weniger als 50 Mitarbeiter:innen beschäftigen und weniger als 10 Millionen Umsatz aus ihrer gewöhnlichen Geschäftstätigkeit erzielen. So hat sie zwei von drei Kriterien für eine Klassifizierung als “kleine GmbH” erfüllt – das dritte Kriterium, eine Bilanzsumme von weniger als 5 Millionen Euro – ist in so einem Fall egal, solange die anderen beiden eingehalten werden.

Ein Vorschlag: Gesellschaften, die eines dieser Kriterien um mehr als das fünffache überschreiten, werden automatisch als “große Kapitalgesellschaft” eingestuft. Damit wäre sichergestellt, dass “kleine GmbHs” auch wirklich klein sind. Und nicht als Tarnung missbraucht werden, um Milliardendeals ohne Kontrolle abzuwickeln.

Komplexere Maßnahmen

Soweit zu den Dingen, die man schnell und einfach fixen könnte. Die SIGNA-Pleite zeigt aber auch Schwächen im österreichischen Unternehmensgesetz auf, die etwas komplizierter zu lösen sind.

Da wäre zunächst die Pflicht, integrierte Konzernbilanzen vorzulegen. Diese Pflicht gilt es besser durchzusetzen. Denn solche sogenannten “konsolidierten” Bilanzen sollen nämlich genau das erreichen, was Benko mit seinem undurchsichtigen Firmengeflecht verhindert hat: rasch einen Überblick über die wirtschaftliche Situation miteinander verbundener Firmen verschaffen.

Ein Problem bei der SIGNA war, dass niemand von der SIGNA Holding eine “konsolidierte Bilanz” verlangt hat. So eine Bilanz muss derzeit vorgelegt werden, wenn eine einheitliche Leitung mehrerer Gesellschaften vorliegt. Das hätte für die SIGNA vermutlich gegolten. Benko hat zwar nicht als formaler, aber wohl als faktischer Geschäftsführer das Gesamtkonglomerat zentral gesteuert. Aber weil niemand so eine konsolidierte Bilanz verlangt hat, kein relevanter Anteilseigner und kein Wirtschaftsprüfer, hat auch niemand genau geprüft, ob so eine einheitliche Leitung vorliegt.

Da müssen die Behörden einspringen und so eine “Konsolidierung” eben gerichtlich durchsetzen – zumindest bei großen Unternehmensgeflechten, die alleine wegen ihrer Vielzahl an Gläubigern und Investorinnen von öffentlichem Interesse sind.

Noch ein Vorteil von so einer konsolidierten Bilanz: Dann wäre auch viel früher aufgefallen, welche Verrenkungen im SIGNA-Sumpf gemacht wurden, um Steuern zu vermeiden: statt einfach Immobilien direkt zu verkaufen, werden nur Anteile von Gesellschaften verkauft, denen die Immobilien gehören. Solange eine andere Gesellschaft mehr als fünf Prozent der Anteile kauft oder hält, wird in so einem Fall keine Grunderwerbssteuer fällig.

Eine Praxis, die im Immo-Business übrigens üblich ist und von großen Steuerberatungskanzleien als Steuervermeidung über “Zwerganteile” ganz ungeniert angepriesen wird.

Abstellen könnte man das mit einer eigenen Unternehmensform für Immobilienjongleure: In Finnland, Frankreich und den Niederlanden gibt es eigene rechtliche Bestimmungen für “Immobiliengesellschaften”, deren Wert oder Vermögen sich zu einem hohen oder überwiegenden Anteil aus Immobilien speist.

Die harten Nüsse: Schwierige Maßnahmen

Spezielle Regeln für Unternehmen im Immobiliengeschäft wären wahrscheinlich auch eine Voraussetzung dafür, die wirklich harte Nuss zu knacken. Denn René Benkos SIGNA war nicht der erste und wird mit an Sicherheit grenzender Wahrscheinlichkeit nicht der letzte Fall sein von “Boom and Bust” im Immo-Sektor; nicht der erste und nicht der letzte Fall eines Unternehmens, das auf hochspekulativen Beinen steht … und mit einer bombastischen Pleite zusammenkracht.

Im Gegenteil, sind es immer wieder Immobilienmärkte, in denen über zehn bis fünfzehn Jahre hinweg mit neuen Finanzierungsformen und Geschäftsmodellen bizarre Summen verdient werden, nur um am Ende herauszufinden: Es ist und bleibt Spekulation. Eine Wette auf die Zukunft, die auch grandios schiefgehen kann. Immobilien erfordern immer hohe Investitionen am Anfang … die über viele, viele Jahre hinweg zurückverdient werden müssen, damit sich das ganze rentiert.

Also: Zusätzlich zur Einführung von Immobiliengesellschaften als eigene Rechtsform – mit besonders strengen Transparenz- und Ausschüttungsregeln! – bräuchte es auch eine eigene, spezialisierte Aufsicht, die unabhängig von der Branche die Einhaltung dieser Regeln überwacht und fragwürdige Entwicklungen am Immobilienmarkt untersucht.

Öffentlicher und gemeinnütziger Wohnbau gegen Profitgier

Natürlich wird selbst das nicht verhindern können, dass sich Immobilienblasen auf den Märkten bilden. Zu verlockend sind die Renditemöglichkeiten für alle Beteiligten in Zeiten des Aufschwungs, zu verführerisch glänzt und glitzert das Betongold, wenn die Preise steigen und die Zinsen niedrig sind.

Da hilft die beste Aufsicht nichts. Was aber hilft: öffentliches Eigentum und gemeinnützige Anbieter. Zumindest im Wohn-Bereich. Gemeindewohnungen und gemeinnützige Wohnungsgenossenschaften sind vergleichsweise immun gegen Boom-und-Bust-Geschäftemacherei auf Kosten der Mieter:innen. Wer den gemeinnützigen Sektor ausbaut, der gibt den Benkos von heute und morgen weniger Spielfeld, um Schaden anzurichten und Geschäfte auf Kosten der Gesellschaft zu machen.

Fassen wir also zusammen:

Welche Lehren sich aus dem Signa-Desaster ziehen lassen

Erstens. Führen wir wirksamere Strafen ein für die Verletzung von Transparenzpflichten. Und strengere Regeln für “kleine GmbHs”.

Zweitens: Verpflichten wir komplexe Geflechte, konsolidierte Bilanzen vorzulegen. Und verhindern wir “Share Deals”, die dazu da sind, Steuern zu umgehen – und deshalb dazu verleiten, möglichst undurchsichtige Tümpel voll mit Tochter-Firmen und Subfirmen anzulegen.

Und drittens: spezielle Vorschriften und eigene Rechtsformen für Immobiliengesellschaften. Und wie immer gilt: Je mehr öffentliche und gemeinnützige Investitionen es gibt, desto weniger können die Benkos dieser Welt spekulieren – und auf Kosten der Gesellschaft verspielen.